(接上篇)

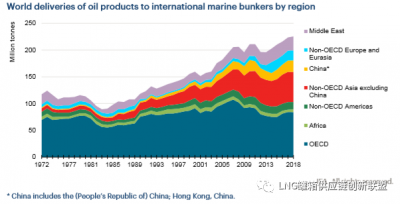

6、石油需求

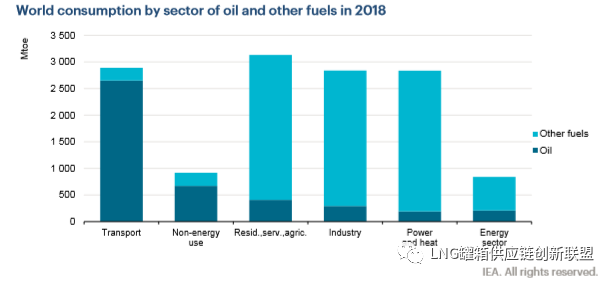

全球能源平衡需求数据显示,2018年石油仍是 全球能源结构中使用最多的燃料, 约占全球能源供应总量的三分之一。

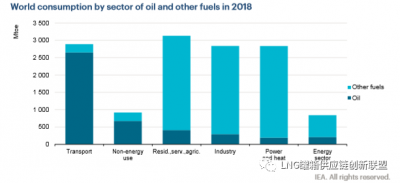

全球能源平衡显示,

到目前为止,

公路运输是主要的石油消耗部门(1999千兆瓦特),

其他燃料逐年增加,

但仍然发挥非常有限的作用(生物燃料89千兆瓦特,

天然气50千兆瓦特,

电力6千兆瓦特)。

2018年石油和其他燃料行业消费量

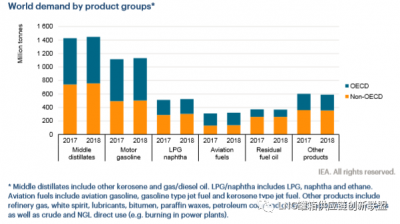

2018年,全球 石油需求比2017年增长了1.1%(+4900万吨,+130万桶/天)。根据IEA秘书处的估计,2019年 全球石油需求增长将略有放缓(+0.4%)。

2018年, 与前几年一样, 石油需求增长由非经合组织国家推动(+2.0%、+4500万 吨、+110万桶/天)。2019年的临时数据显示进一步增长(+1.9%,+4600 万吨,+100万桶/天)。

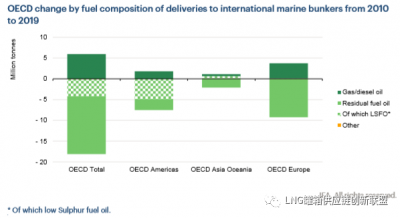

2018年经合组织石油需求略有增长(+ 0.2%、+ 360万吨 +20 万桶/天), 经合组织美洲地区需求增长(+1.9%,+2000 万吨), 抵消了亚洲大洋洲的下跌(-3.1%,-1100万吨)。很大程度上是由于日本电力和热力部门石油需求的减少, 以及燃油经济性改善补充了交通部门石油需求的增长。根据2019年的初步数据, 这导致日本石油需求持续下降(-4.0%,-680万吨)。与此同时,2018年, 经合组织欧洲地区的需求小幅下降(-0.7%,-500万吨)。

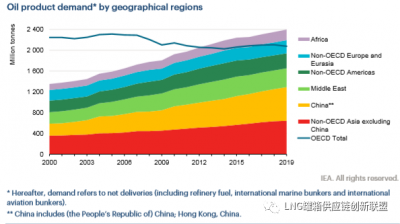

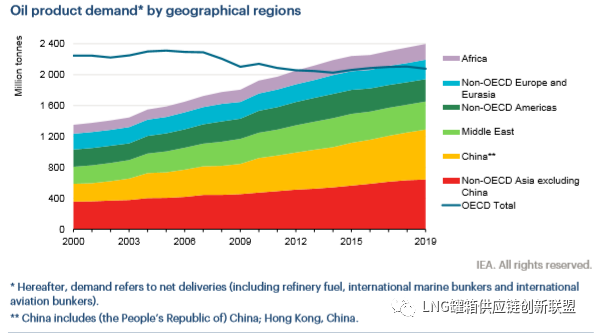

石油产品需求按地理区域划分

2018年, 美国需求增长(+2.0%、+1700万吨、+52.8万桶/天), 仍是全球最大消费国, 其次是中华人民共和国(+4.1%、+2400万吨、+51.2万桶/天)和印度(+3.6%、+800万吨、+21.1万桶/天)。

非经合组织国家仍在全球石油需求中占据最大份额(2018年 为53%, 比2017年的52%略有上升)。大部分新增石油需求来自非经合组织亚洲地区(+3.5%,+4300万吨,+100万桶/天), 特别是中国和印度。非经合组织成员国欧洲、欧亚地区和非洲的石油需求均出现增长(分别为+0.2%和+4.3%)。非经合组织美洲地区的需求下降了1.6%, 原因是委内瑞拉(-10%、-250万吨、-5.5万桶/天)以及巴西和阿根廷(分别-2%和4%)的需求急剧下降。

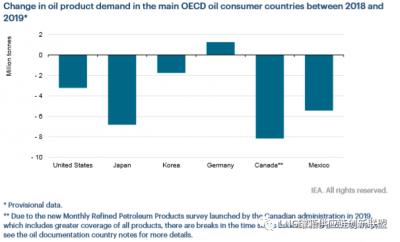

2019年初步数据显示,

经合组织国家的石油需求下降(-1.3%),

所有地区均出现下降:经合组织美洲(-1.5%)、经合组织亚洲大洋洲(-2.3%)和经合组织欧洲(-0.5%)。

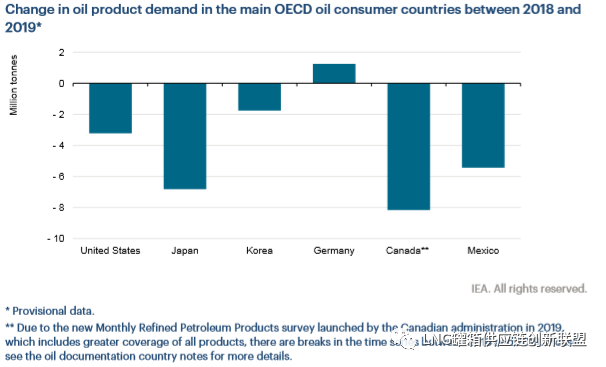

2018-2019年经合组织主要石油消费国石油产品需求变化

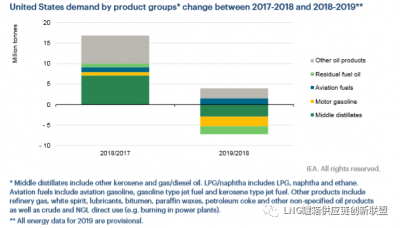

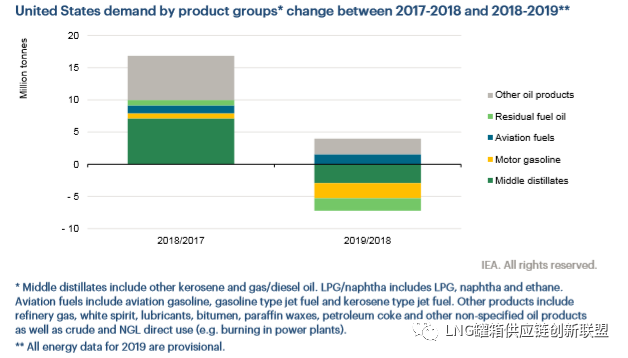

2019年初步数据显示, 美国石油需求小幅下降0.4% (-320 万吨, -333 万桶/天), 为2012年以来首次下降。总的来说, 美国在2019年占全球石油需求的近20%。

美国对航空燃料和其他油品的石油需求出现增长,

其中很大一部分是典型的石化原料,

乙烷、LPG和石脑油占2019年其他油品的47%。与此同时,

由于燃油经济性的提高,

对镏分油、车用汽油和剩余燃料油的需求大幅

下降。

2017-2018年及2018-2019年美国石油产品组合需求变化

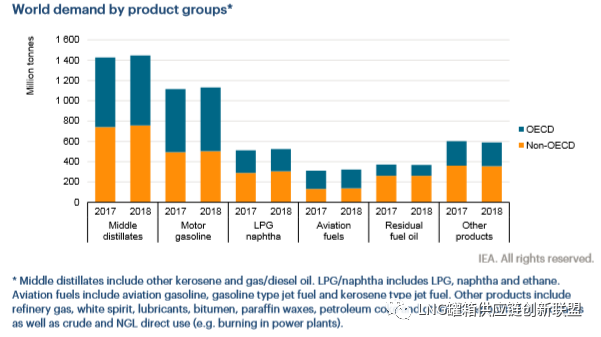

2018年, 受美国(+3.6%)、中国(+2.5%)和印度(+2.8%)天然气/柴油需求增长的推动,全球 天然气/柴油需求继续增长(+1.6%、+2300 万吨、+ 50万 桶/天)。

2018年,全球 汽车汽油需求也出现增长(+1.4%、+1500万吨、+30 万桶/天)。这一增长的主要驱动力是美国(+0.2%)和中华人民共和国(+3.4%)。

按产品组划分的全球石油需求

2018年, 全球航空燃料需求也出现增长(+3.7%、+1200万吨、+30万桶/天), 经合组织和非经合组织地区的航空燃料需求分别增长3.4%和4.1%。

2018年,

全球石脑油需求同比增长为2012年以来最低水平(+30万吨 ),

而乙烷和液化石油气需求则出现强劲增长(分别为+700万吨和+1100万吨)。石脑油需求的明显放缓是由韩国(-220万吨)和日本(-170万吨)的需求下降引起的。前者是因为液化石油气相对石脑油具有价格竞争力。与此同时,

美国(+520万吨 )和沙特阿拉伯(+80万吨)的强劲需求支撑了乙烷需求的增长,

而中国(+160万吨)和美国(+320万吨)

的强劲需求则推动了液化石油气需求的增长。

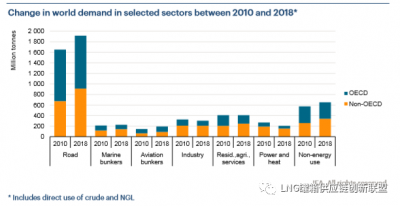

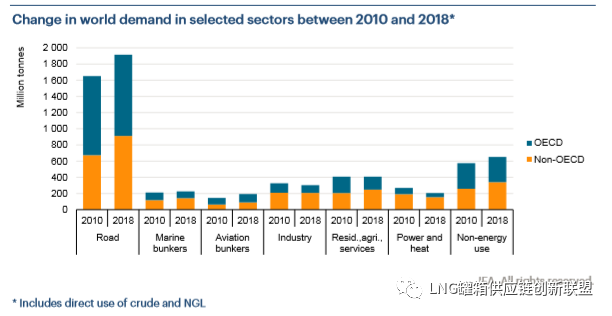

2010-2018年全球各能源行业需求变化

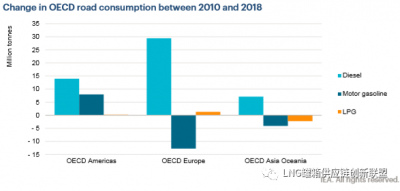

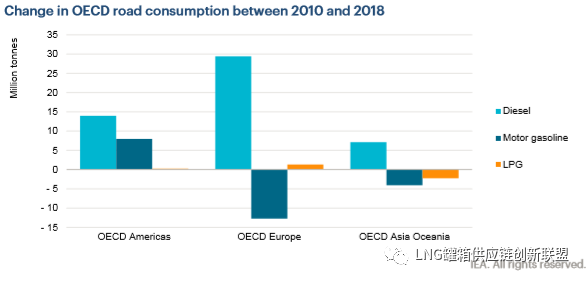

在经合组织国家中,

道路运输柴油的消费量自2010年以来一直在增长。就经合组织欧洲和经合组织亚洲大洋洲区域而言,

这是以牺牲车用汽油消费为代价的。

2010 - 2018年经合组织燃料消费结构变化

2018年, 经合组织的石油工业需求略有下降(-0.3%,-110万吨)。与2017年相比, 非能源用途的消耗下降(-1.2%), 能源用途的消耗上升(+2.5%)。该部门的非能源 用途占能源用途的75%以上。

石油化工领域的全球能源需求增长非常迅速, 但近年来有所放缓。2018年, 全球化工和石化领域能源和非能源产品消费保持稳定, 经合组织成员国同比增长(+1.1%) 为非经合组织成员国同比下降(-0.6%)所抵消。

与2017年相比,2018年化工和石化行业的石油产品消费量大幅下降(-9.5%)。这是由于该行业的石油产品能耗下降, 而非原料使用量下降。2018年, 由于非经合组织成员国需求的强劲增长(+6.4%), 全球石油原料使用量增长2.8%。

2018年, 经合组织石化行业的石油产品原料消耗较2017年水平小幅下降0.2%。经合组织美洲地区(+7.2%,620万吨)的企业石油产品原料消耗 出现微增长, 被亚洲、大洋洲地区(-3.7%,-300万吨)和欧洲地区(-5.7%,-370万吨)的企业增长所超越。

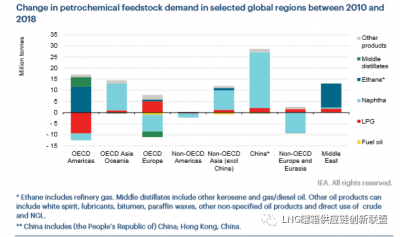

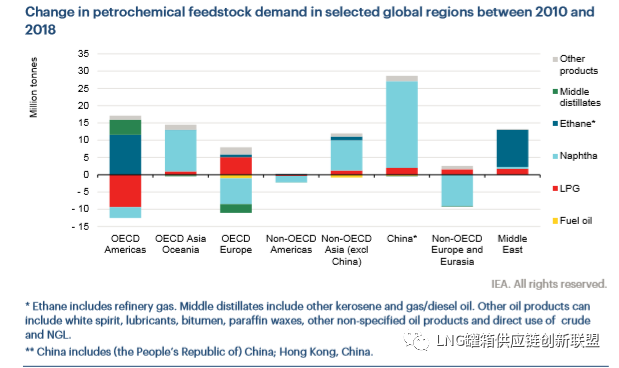

石脑油仍然是化工和石化行业非能源消费的主要原料(2010年至2018 年增长11.0%, 2300万吨), 特别是在亚洲市场。在其他地方, 石脑油在石化原料中所占的份额正在减少, 液化石油气和乙烷更受青睐。后者的增长在经合组织美洲和中东尤其重要。由于拥有丰富的天然气供应, 这两个地区在获得低成本乙烷方面具有原料优势。

2010 - 2018年全球区域石化原料需求变化

7、液体生物燃料

在美国、巴西和印度尼西亚液体生物燃料强劲增长的推动下,2018年全球液体生物燃料产量继续增长(增长3.1%)。

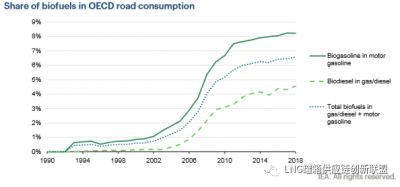

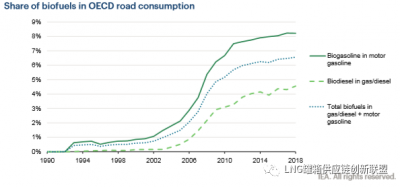

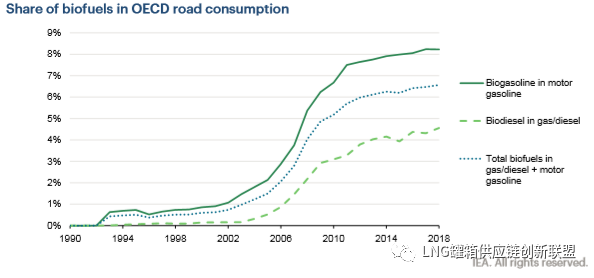

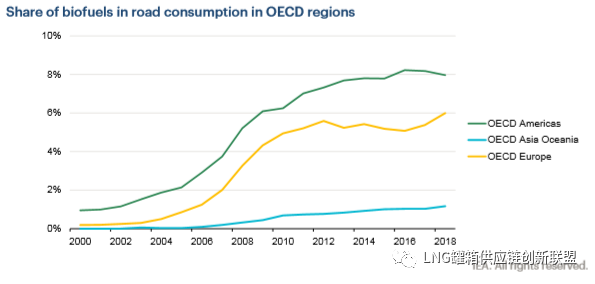

在经合组织(OECD)国家,2018年液体生物燃料在道路运输消费中的整体份额比2017年有所增长, 增长率为6.6%。这反映出与柴油混合的生物燃料所占比例有所上升(从2017年的4.3%上升到2018年的4.6%), 而与汽油混合的生物燃料所占比例保持在8.2%不变。2018年, 生物柴油在汽油/柴油中的使用量达到最高水平(2100万 吨), 但与车用汽油中的生物汽油(5000万 吨)相比, 生物柴油的使用量仍然很小。

经合组织生物燃料在公路消费中的占比

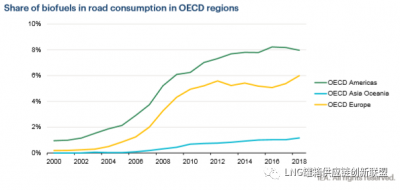

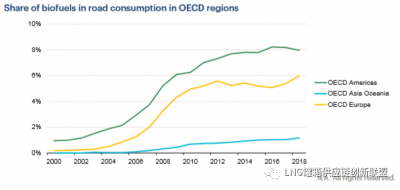

在经合组织各区域, 生物燃料在道路消费中的比例各不相同, 这反映了各国不同的政策和产品标准。

经合组织各地区生物燃料在道路消费中的份额

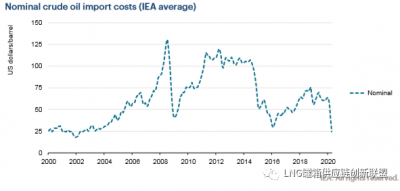

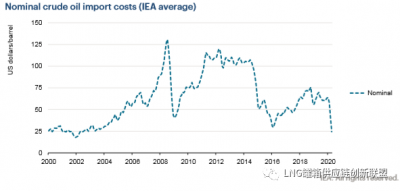

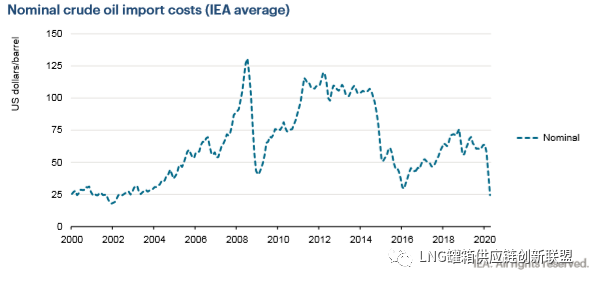

由于新冠肺炎(COVID-19)震撼了全球石油市场, 国际能源机构成员国2020年第一季度原油平均进口成本骤降至近年来未见的水平。

名义原油进口成本(国际能源署平均)

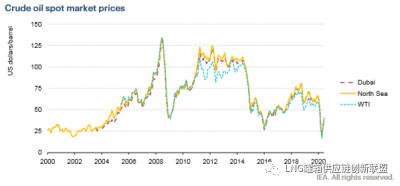

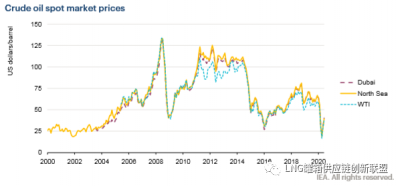

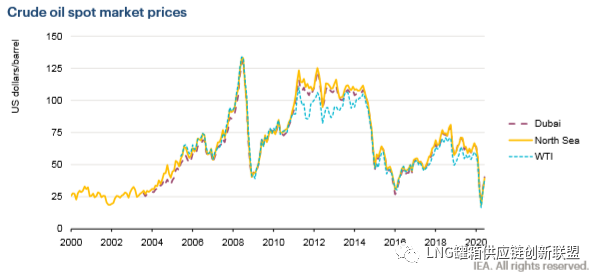

原油现货价格在2020年第二季度末缓慢回升, 此前原油现货价格曾因COVID-19疫情而下跌。2020年6月, 国际基准原油现货价格较上年同期平均下跌34.5%。

原油现货市场价格

文章来源:微信公众号“ LNG罐箱供应链创新联盟”