华夏人寿“接盘人”敲定正大集团!

- 2019-08-24 09:05:00

- 五月 转贴

- 4173

中国证券报记者(ID: xhszzb)独家获悉,目前华夏人寿已与正大集团签署股权转让协议,正大集团将收购其约30%的股份。 若收购完成,正大集团将成为华夏人寿的单一最大股东。

该股权转让事宜尚需监管部门批准。据华夏人寿内部人士透露,目前公司各部门正在整理相关工作,准备向新股东汇报。公司运行情况稳定,受股东变动影响不大,将继续推进减员增效。

该内部人士表示,今年是华夏人寿实施 “1212”五年滚动发展战略规划第三年,公司一切负债经营指标良好。截至目前,2019年公司新单保费已接近2000亿元。

“被收购”的热门角色

近年来,华夏人寿成了各方资本竞相收购的对象。最近引起市场关注的,是中天金融拟“蛇吞象”式收购华夏人寿。

2017年11月,中天金融公告称,公司拟以现金收购华夏人寿21%-25%的股权,交易总对价不超过310亿元。收购完成后,中天金融将成为华夏人寿持股比例最大的单一股东。之后,中天金融曾因计划收购华夏人寿停牌16个月,并为此支付定金10亿元。

2017年12月28日,中天金融公告表示收购定金增加至70亿元。并且,中天金融已依据协议、双方协商的时间及交易进程支付了定金70亿元。

但这一收购却迟迟不见下文。2019年1月,中天金融复牌。1月30日,中天金融发布《关于继续推进重大资产重组事项的进展公告》,称公司以现金方式购买华夏人寿21%-25%股份的重大资产重组事项尚在进程中,尚未形成最终方案。

更早之前,华资实业曾于2015年9月拟定增募资不超过316.8亿元对华夏人寿进行增资,增资完成后对其持股比例不超过51%。但在中天金融宣布收购华夏人寿股权的几乎同时,华资实业公告终止股票定增计划。

此次收购华夏人寿的正大集团,与保险早有交集。

正大集团,在国际亦称卜蜂集团,由泰籍华人谢易初、谢少飞兄弟1921年创办于泰国曼谷,英文为Charoen Pokphand Group,简称CP Group。

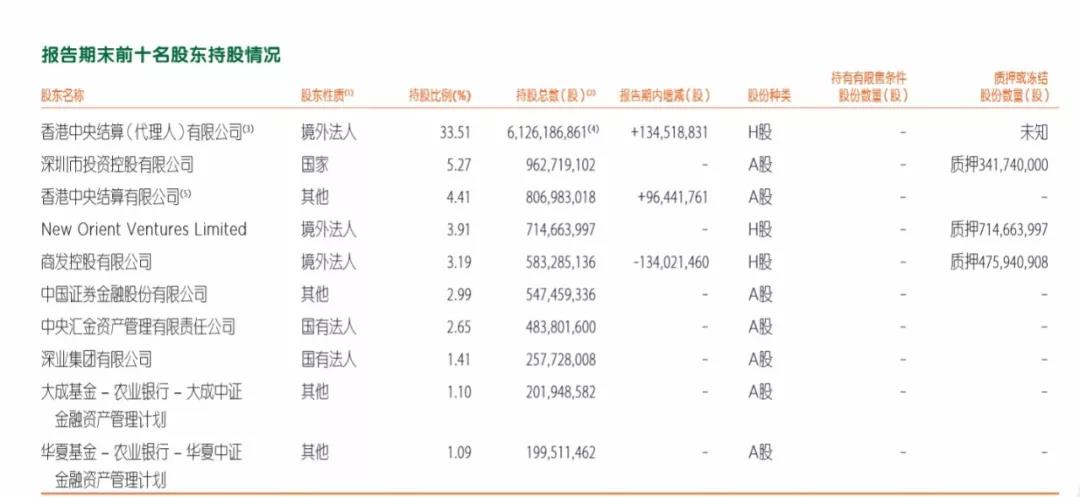

2012年,正大集团以93.9亿美元对价,受让汇丰控股转让的中国平安股权。中国平安2019年半年报前十大股东中,第三大股东New Orient Ventures Limited及第四大股东商发控股有限公司均属于卜蜂集团有限公司间接全资持股子公司。中国平安2019年半年报显示,截至2019年6月30日,卜蜂集团有限公司通过上述两家及其他下属子公司合计间接持有中国平安H股16.53亿股,约占中国平安总股本的9.04%。

平安2019年半年报前十名股东

若完成收购华夏人寿30%股份,正大集团将成为华夏人寿的单一最大股东,其金融版图将进一步扩大。

华夏 人寿缘何成香饽饽

一位保险人士分析,华夏人寿之所以成为资本市场的“香饽饽”,与其近几年出色的盈利能力有关。寿险行业向来有“老七家”的说法,但近年来不乏狂飙突进的破局者,华夏人寿就是其中之一。

2012年被视为华夏人寿的分水岭。这一年,华夏人寿现任CEO赵子良离开生命人寿转战华夏人寿。赵子良接手华夏人寿后,积极推进业务转型。2015年,华夏人寿以1572亿元的年度总保费居于市场第四。

2016年度保费1832亿元,净利润16亿元。2017年度保费1753亿元,净利润43亿元。2018年度保费2306亿元,净利润31亿元。2019年上半年保费1236亿元,净利润5.21亿元。

“华夏人寿是块‘肥肉’,曾估值1500亿元。”上述保险人士表示。

一家保险公司的估值,要看哪些因素?寿险公司业务的评估价值,大致为内含价值与新业务价值(系数)之和。评估主要因素包括剩余边际、会计估计变更(影响当期盈利)和投资等。其中,剩余边际反映了保险公司未来的盈利能力,由产品质量来决定,个险占比高、传统险占比高的公司更具优势。在目前上市险企中,纯寿险业务的中国人寿市值9000多亿元,新华保险市值2000多亿元。

业内人士指出,支撑华夏保险估值的因素来自几方面:一是保险公司第一大股东位置的稀缺性;二是保险牌照的吸引力以及当前一照难求;三是寿险未来的发展空间。此前,深圳投控在入主信达财险时也给出了溢价近三倍的较高收购价,一个重要原因就在于认为保险极具潜力,估值是对未来的估值,而非当下。

相关资料显示,中天金融拟收购华夏人寿股权的交易中,21%-25%的股权交易定价不超过310亿元,以定价上限310亿元估算下来,华夏人寿的整体估值约在1200亿-1500亿元之间。

华资实业计划定增并增资华夏人寿,定增募资不超过316.8亿元,对华夏增资完成后持股比例不超过51%。均以上限估算,华资实业对华夏人寿的估值在600多亿元。

“1212”五年滚动发展战略规划

华夏人寿是“被收购”的热门角色,但公司目前可谓“喜忧参半”,喜的是成功迈进世界500强;忧的是银保渠道将遭遇挑战。

众所周知,华夏人寿扩张市场主要靠银保渠道。但不久前招商银行暂停与华夏人寿、泰康保险新业务合作一事。虽然不会影响前期双方的业务合作,但是对华夏人寿而言,后续的新业务营销肯定要受到影响。

此前披露的2019年第二季度偿付报告显示,上半年华夏人寿实现净利润5.21亿元,较去年同期相比下降了82.9%。据不完全统计,这一下滑幅度在所有实现盈利的非上市寿险公司当中排名第一。此外,华夏人寿二季度净亏损2.03亿元,而上季度净盈利32.49亿元,差额高达34.52亿元。

未来华夏人寿如何发力业务转型?

从公司内部管理上,华夏人寿“掌舵者”赵子良提出实行末位淘汰、减员增效。

“重点是减员不减薪,不减员的部门会减少部门5%的薪资成本,也就是说不裁员就会被集体降薪,而如果减员了,则意味着剩下的员工被加薪了。”华夏人寿人士说。

对于撤销总公司部分工作宽度和深度不足的职能部门和功能处的决定,上述人士表示,目前还不知道具体怎么推动,下半年将择机另行减员5%,则意味着更为激烈的内部竞争。

对于未来的业务发展战略,赵子良提出“1212”五年滚动发展战略规划。

五年滚动规划:

一是新单期交,2022年实现向1000亿挺进;2023年实现达到1000亿。

二是续期保费,2022年实现向2000亿挺进;2023年实现达到2000亿。

三是总资产,2022年实现向10000亿挺进;2023年实现达到10000亿。

四是净利润,2022年实现向200亿挺进;2023年实现达到200亿。