基于物流公司建立的供应链金融模式是如何操作的?

- 2020-01-19 09:06:00

- 杨舸 转贴

- 5762

作为“资金流、物流、信息流”三流之一的“物流”的主要控制方,物流公司在供应链金融的开展中同样发挥着至关重要的作用。第三方物流介入供应链金融创新,不仅有助于解决供应链中的资金流动问题,同时也能优化物流流程。

对于物流企业,积极开展供应链金融业务可有效提高物流企业综合服务的能力以及竞争实力与业务规模,规避传统运转模式中的高风险点,同时也能拓展高附加值的服务领域,有效提升物流企业的利润空间与业务范围;

对于供应链上的中小型企业,供应链金融不仅仅能够降低中小型企业的融资成本,拓宽企业融资渠道,还能帮助其降低从原材料到半成品到产品的资金占用率以及风险隐患的发生,优化企业经营资金的配置。

国外物流公司介入供应链金融体系中最成功的案例非 UPS 莫属。 UPS 主要存在四大支持部门,包括 UPS 包裹快递公司、 UPS 物流公司、 UPS 资本公司 ( 下称 UPSC) 和 UPS 零售。在这些支持部门之中,提供金融服务的主要机构为 UPSC 。

在供应链金融的主框架下,解决贸易商流动性相关的问题将是 UPS 供应链金融的价值主线。就目前而言,贸易流动性相关的问题包括两个方面:提高流动性,降低流动性风险。为了应对流动性风险, UPS 提供了诸如 C.O.D 自动、 C.O.D. 增强、 UPS 保险等解决方案,而对于增强贸易流动性, UPS 提供了增值服务和垫资服务。从产品功能看, UPS 的金融服务主要集中在包括加强公司的现金流、贸易风险管理、国际贸易和商业小额信贷等在内的 4 个关键领域。而从其产品演变趋势看,未来 UPS 供应链金融的战略重心仍将落在与国际贸易相关的物流金融业务,而诸如信用卡、小企业贷款等业务将作为 UPS 供应链金融战略的辅助业务。

供应链中处于上游的中小企业的原料供应商得到下游大企业的订单,其回款周期一般在 30 天以上,如果这些大企业采取挤压供应商资金的经营策略会致使上游中小企业的回款周期更长,造成上游中小企业的资金经营压力。 UPS 资本公司利用自身优势,在取得供应商的货物后,同时要求其提供出口清关的手续及货运单据,而提前将货款结算给中小企业供应商,因此,中小企业供应商提前取得货款,而 UPS 获得一笔融资和出口清关手续费。

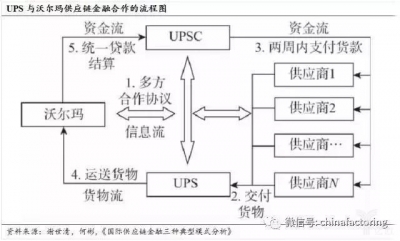

以 UPS 与沃尔玛的供应链金融合作为例, UPS 首先与沃尔玛和其供应商签订多方合作协议,为后两者提供物流服务。同时, UPS 作为中间结算商,代替沃尔玛与东南亚地区数以万计的出口商进行支付结算。而 UPSC 则作为 UPS 的信用部门,保证在货物交付到 UPS 物流机构两周内把货款先行支付给出口商,以确保后者资金的快速运转。出口企业将包括出口清关在内的全程货运业务转交 UPS ,并支付相应的物流服务费用和一定的融资费用。最后, UPSC 代表持有货物的 UPS 与沃尔玛进行统一贷款结算。

整体上来看, UPS 之所以能够为供应链上下游客户提供如此全面而周到的金融服务,在供应链金融领域大展拳脚,主要得益于如下几个方面的优势:

1. 广泛的客户基础。 UPS 积累了大量客户资源并具备丰富的物流服务经验,为供应链金融服务的推出奠定了基础。

2. 风险控制成本优势。母公司 UPS 拥有完善而成熟的物流信息系统,该公司的物流配送系统能够实现货物的条码扫描、全球定位、货物跟踪、客户需求实时收集、反馈等。作为供应链活动的直接参与者, UPSC 能够获取来自母公司的供应链上的第一手信息,有效避免信息不对称的产生,从而保证信用风险得到较好的控制;

3. 资金优势。主要体现在较为廉价的资金成本和更为高效的融资效率, UPSC 作为全球最大物流公司 UPS 的财务部门,有足够的资本从事较大规模的融资业务:

4. 混业经营的专业优势。美国金融业混业经营的制度保障,即在美国物流企业可以并购银行业,这为 UPS 提供金融服务提供了有利的制度保障,物流企业将银行业内部化—— UPSC 的前身是美国第一国际银行,丰富的从业经验使得其金融服务专业性与风险控制能力堪比专业金融机构;

尽管较国外起步稍晚,但目前我国第三方物流企业开展的供应链金融业务也已经成长为整个供应链金融服务体系上较为完善的一环,事实上国内供应链金融活动的序幕便是在银行与物流公司的合作中拉开的——深圳发展银行(现平安银行)先后与国内三大物流巨头的中外运、中储和中远集团签署了“总对总”的战略合作协议,自此供应链金融实践在迅速展开。物流企业在供应链中凭借自身优势联系上下游企业,与商业银行建立良好合作关系,谋求自身的利益发展。

对我国第三方物流企业涉及的金融形态进行较为笼统的分类,大致可分为代收货款、托收、融通仓等方式。如中国储运早于世纪初便开始运用上述三种形式的金融服务形态,分别为进口提单模式、保兑仓模式与综合供应链物流金融模式来开展自身金融业务,通过自身运营方式的改进,实现企业盈利点从传统的物流运作扩展到增值性服务。

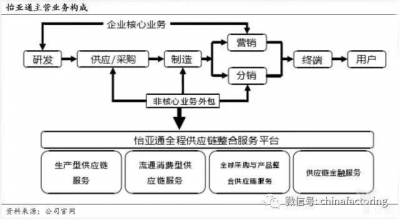

以我国第一家上市供应链企业——怡亚通为例,其开展金融业务由来己久,纵观怡亚通发展历程,其由第三方物流模式逐渐增加增值性服务,最终逐渐演变为以提供物流规划、咨询、物流信息系统、供应链管理等服务的第四方物流模式。

怡亚通区别于传统的本土供应链服务商在于其只在一个环节或多个环节提供专业服务的特色,并进而通过整合供应链的各个环节,形成囊括物流、采购、分销于一体的一站式供应链管理服务,在提供物流配送服务的同时还提供采购、收款及相关结算服务。同时怡亚通模式没有保存大量存货,避免了存货的风险,降低了存货的成本。

在一站式供应链管理服务的产业基础上 ( “采购”与“分销” ) ,怡亚通开展金融业务,将银行借贷资金通过供应链管理服务方式投放给客户,并从中赚取“息差”,同时,针对外汇结算业务开展金融衍生交易对冲外汇风险。

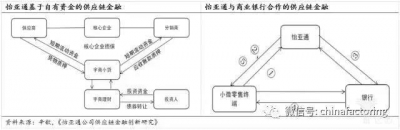

怡亚通获得采购商的委托合同后,即在其客户资源信息系统内选择合适的供应商,并通过电汇、信用证或保函方式代客户垫付货款,其后将货物运送至客户时收取货款。对生产商而言,当怡亚通为其承运货物时,怡亚通代采购商预付货款,使得生产商能够及时收回资金,投入下一轮再生产。根据公司年报披露,怡亚通的代付额度通常占总业务量的 20-30% 。而通过代付业务,采购商不仅能及时有效地获得生产所需要物资,而且避免了预付大量资金的风险。

怡亚通供应链金融生态圈中,线下服务平台主要致力于为供应链中传统实业提供金融服务,线上服务包括了理财端和消费金融服务于小微终端,整个体系形成一个完整的圆。从生产到销皆能得到资金支持,使资金和实业的结合更为紧密。

文章来源:版权归作者所有,本文不代表本平台立场;如原创作者看到,欢迎联系“民联集团”认领